Nel 2022 il settore italiano della gestione rifiuti cresce, mentre prosegue l’integrazione dei maggiori player. Lo sviluppo tecnologico promuove soluzioni sempre più smart per le tradizionali fasi di raccolta e selezione, oltre a nuovi processi per il trattamento e il recupero di specifici flussi di materiali. La realizzazione di nuova capacità, sostenuta anche dal PNRR, tuttavia, vede diverse limitazioni, mentre destano preoccupazione i regolamenti UE oggi in gestazione.

Il quadro delineato dal WAS Annual Report è quello di una filiera in fermento, articolata e innovativa che in Italia genera ogni anno oltre 27 miliardi di euro di valore condiviso.

I maggiori 115 operatori della raccolta, trattamento e/o smaltimento dei rifiuti urbani segnano un valore della produzione (VP) di 11,05 miliardi di euro (+10% sul 2021), a fronte di 21,5 milioni di tonnellate raccolte e 44 milioni di abitanti serviti, circa il 75% della popolazione italiana. A dispetto del contesto macroeconomico, con l’aumento dell’inflazione e dei prezzi dell’energia, più di un terzo dei player vede una crescita, grazie soprattutto al consolidamento e/o all’ampliamento delle attività, che ha spesso comportato un aumento dei quantitativi gestiti fuori privativa. Al contempo, il settore si consolida, con il VP medio delle aziende che sale da 88,3 milioni di euro nel 2021 a 96,1 milioni.

I rifiuti speciali (RS) rivestono un ruolo crescente nelle strategie di numerosi player, grazie alle opportunità di innovazione e di redditività che offrono. Il comparto include sia le aziende attive negli urbani (25 su 115) che le principali (55) aziende specializzate nella raccolta e trattamento dei RS. Nel primo caso, oltre un terzo delle aziende gestisce sia RU che RS, con le 25 utility per cui sono disponibili i dati sui RS che hanno generato un VP aggregato di 5,57 miliardi di euro (+16%), circa metà di quello dei Top 115 player. Le maggiori 55 imprese dei RS hanno invece un VP aggregato di 3,86 miliardi di euro, salito dell’8% grazie soprattutto ad acquisizioni effettuate da alcune società. Il comparto è frammentato, con i piccoli operatori specializzati e le piccole-medie imprese diversificate che sono l’82% del totale. I grandi gruppi sono appena il 5%, ma generano ben il 33% del valore della produzione.

Il numero delle operazioni straordinarie sale dalle 35 del 2021 a 45, tornando vicino ai livelli del 2015-2016 nonostante gli incrementi dei costi, soprattutto energetici, e il quadro economico debole. Nord Est e Centro Italia sono il fulcro della maggior parte delle iniziative, seguite, a distanza, da Sud e Isole, che, per la prima volta, precedono le aree del Nord Ovest. L’attenzione delle imprese, per il quarto anno consecutivo, è sull’Acquisizione/cessione di quote societarie (60%), seguite dagli Accordi tra aziende (20%), con aree che comprendono i rifiuti speciali, i nuovi processi di riciclo, la fornitura di MPS e la condivisione di know-how. Cambia però la strategia di fondo delle operazioni straordinarie. Nel 2021 era la Crescita al di fuori del proprio business originario mediante l’acquisizione di nuove attività (37,1% dei casi), mentre nel 2022 è l’Aggregazione, ossia il consolidamento nei core business, che ha interessato il 42,2% delle operazioni.

Il settore della gestione dei rifiuti è una componente fondamentale del sistema economico e industriale del Paese, contribuendo con infrastrutture e servizi alla sostenibilità ambientale, alla salute, allo sviluppo economico e al progresso sociale. A tale proposito, il concetto di valore condiviso, concepito ad Harvard e sviluppato in Italia dallo Shared Value Institute promosso da Althesys, esprime la capacità di un’impresa o di un settore di produrre e distribuire ricchezza, benessere e occupazione oltre i propri confini, comprendendo anche impatti sociali, ambientali, di salute, sicurezza e altre esternalità.

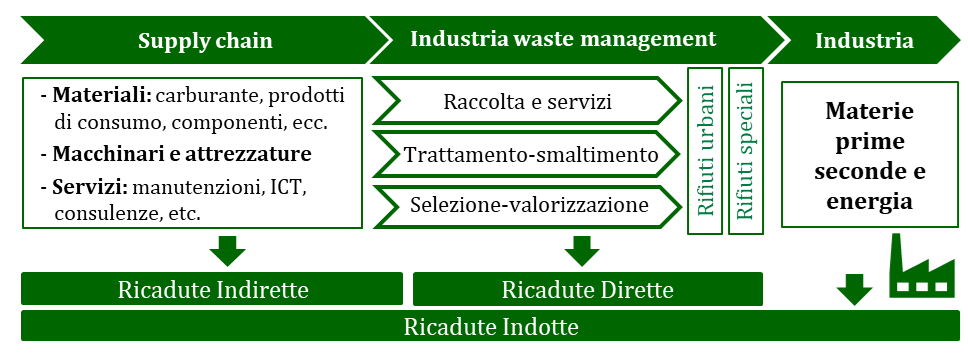

La stima del valore condiviso generato dal settore del waste management nel 2022 è stata effettuata mediante una metodologia sviluppata da Althesys, che quantifica l’insieme delle varie ricadute. Tra queste, gli effetti diretti, come il valore aggiunto generato dalle aziende di waste management, quelli indiretti, vale a dire il valore prodotto dai loro fornitori basati in Italia, e quelli indotti, ossia l’effetto leva su investimenti e consumi nazionali. Il perimetro considerato comprende le aziende dedite alla raccolta (NACE 38.1), trattamento/smaltimento (38.2), recupero (38.32), risanamento e altri servizi di gestione dei rifiuti (39), al netto di aziende con attività non prevalenti e dei consorzi di filiera nazionali.

Figura 1 – La filiera e il perimetro dell’analisi.

Fonte: elaborazione Althesys

Le aziende della gestione rifiuti hanno generato in Italia 27,2 miliardi di valore condiviso nel 2022, grazie alle loro attività, alla spesa per fattori produttivi presso fornitori nazionali e alla produzione di materie prime seconde ed energia. Corrisponde all’1,4% del Pil 2022 e a circa il 7,4% del valore aggiunto generato dall’industria.

Il valore condiviso comprende 9,1 miliardi di euro di ricadute dirette, pari al valore aggiunto delle aziende di gestione e al gettito fiscale, di 8,45 miliardi di ricadute indirette, valore generato dai fornitori e 9,6 miliardi di ricadute indotte, grazie all’impiego nell’industria delle materie prime seconde e dell’energia, oltre all’effetto leva sulla spesa pubblica e privata nazionale.

Una componente significativa è poi la contribuzione fiscale, che vede al suo interno le imposte sui redditi delle imprese, il gettito IVA prodotto da alcuni servizi della gestione e sulla vendita delle materie prime seconde e da imposte e contributi sul lavoro. Questa si attesta su 8,4 miliardi di euro, equivalenti all’1,6% delle entrate fiscali 2022.